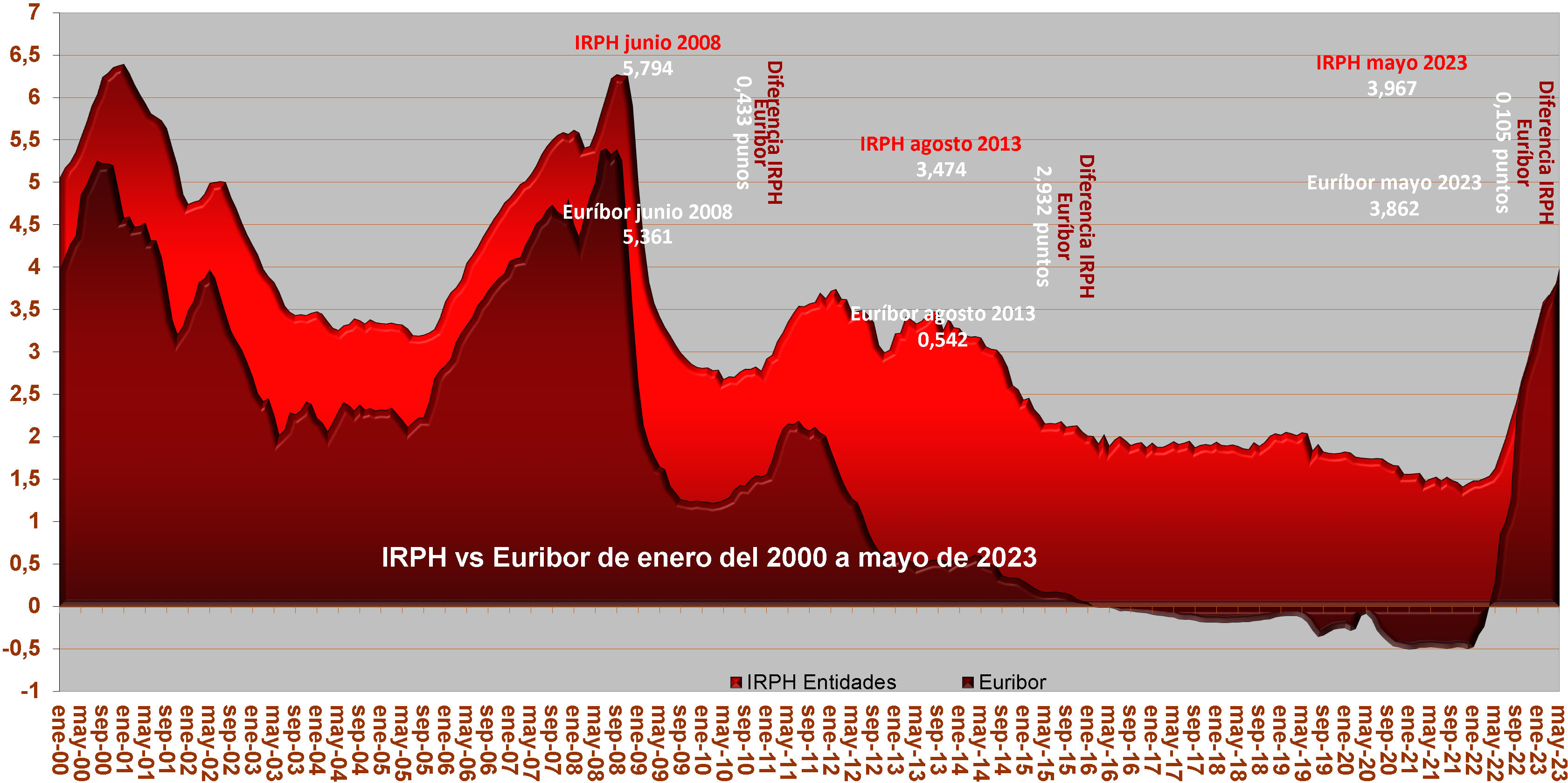

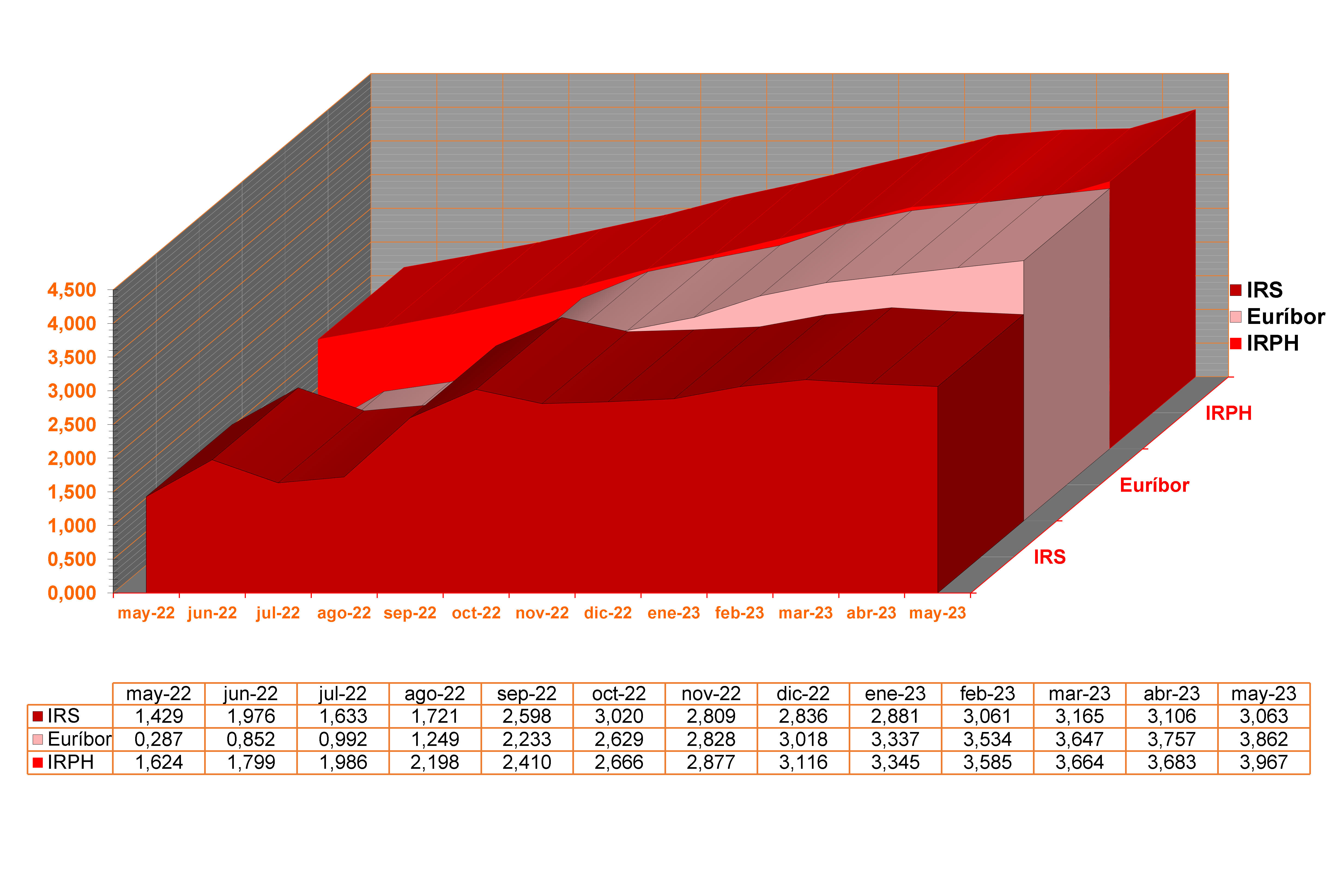

Muchos ciudadanos actualmente se están preguntando, el IRPH qué es. Sin duda se preguntan el IRPH qué es, porque en los últimos años cada vez con más intensidad está aparenciendo en los medios de comunicación. El IRPH es un índice hipotecario, que se publica mensualmente por el Banco de España, y sirve como referencia para algunas hipotecas que se comercializaron con este índice. Sirve para calcular cuanto se pagará en la cuota mensual de la hipoteca al IRPH. Si quieres saber más sobre qué es IRPH, haz clic en este enlace IRPH que es . Si quieres conocer todo sobre el IRPH aquí lo puedes encontrar.

Anteriormente existían tres variantes del IRPH: IRPH Cajas, IRPH Bancos e IRPH Entidades. Los dos primeros desaparecieron en 2013 y se quedó el IRPH Entidades. En la presente web presentamos información de todos los índices y especialmente gráficos y datos actualizados del IRPH Entidades a lo largo del calendario. Dispones de muchas calculadoras de hipoteca para hacer cálculos y dispones de un foro IRPH para escribir sobre el IRPH Entidades o sobre cualquier tema relacionado con la hipoteca.

El TJUE en su sentencia sobre el caso IRPH ha dictaminado a favor del cliente, por lo que reclamar IRPH es posible.

Las hipotecas, las calculadoras simuladores de hipotecas, los índices hipotecarios IRPH y Euríbor y la economía en general, son los temas centrales de la presente web.

Si necesitas es informarte por créditos o préstamos personales puedes acudiar al portal de créditos y préstamos www.financredi.es

Seguro de hogar: qué mirar en la letra pequeña

Cuando contratas un seguro de hogar lo haces pensando en una idea muy sencilla: que, si pasa algo en casa, alguien responda. Sin embargo, muchos problemas aparecen cuando llega el momento de usar la póliza y descubres que no todo funciona como imaginabas. La razón suele estar en la letra pequeña, ese conjunto de condiciones que casi nadie lee con calma.

Entender bien estas condiciones es clave para evitar malentendidos y reclamaciones frustradas. Por eso es importante contar con aseguradoras que expliquen de forma clara qué cubre la póliza y en qué casos pueden existir limitaciones. Compañías con trayectoria y enfoque en el asegurado, como Unión Alcoyana, facilitan esta comprensión al ofrecer contratos pensados para que el cliente sepa desde el principio a qué atenerse.

Tanto si estás comparando seguros de hogar como si ya tienes uno contratado, revisar la letra pequeña con atención te ayudará a saber exactamente qué cubre tu póliza, qué no y qué se espera de ti como asegurado.

Las exclusiones indican en qué casos el seguro no se hace cargo del siniestro. Es uno de los puntos más importantes del contrato y, paradójicamente, uno de los menos leídos. Muchos asegurados dan por hecho que determinados daños están cubiertos, cuando en realidad la póliza los deja fuera de forma bastante clara.

Es habitual que queden excluidos los daños provocados por falta de mantenimiento, humedades que aparecen poco a poco o filtraciones que llevan tiempo sin solucionarse. También suelen quedar fuera los problemas derivados de reformas mal hechas o instalaciones defectuosas.

En el caso de los robos, conviene prestar especial atención. En muchas pólizas, si no hay señales evidentes de fuerza en accesos como puertas o ventanas, el siniestro puede considerarse hurto y no estar cubierto. Son detalles pequeños, pero con consecuencias importantes.

Que un daño esté cubierto no significa automáticamente que vaya a indemnizarse al cien por cien. Los seguros de hogar establecen un capital máximo para el continente y para el contenido, y esos importes deberían ajustarse lo mejor posible a la realidad de la vivienda.

Un error bastante común es asegurar la casa por debajo de su valor real de reconstrucción o declarar un contenido inferior al que realmente hay en el hogar. En caso de siniestro grave, esto puede traducirse en una indemnización mucho menor de lo esperado.

Además, algunos bienes tienen límites específicos: joyas, relojes, dispositivos electrónicos o dinero en efectivo suelen tener topes concretos. Conviene conocerlos para no pensar que todo está cubierto cuando en realidad no lo está del todo.

La franquicia es la parte del daño que asumes tú. Es decir, una cantidad que se descuenta de la indemnización en cada siniestro. Aceptar una franquicia alta suele abaratar la prima, pero también puede reducir mucho la utilidad real del seguro.

En la práctica, esto significa que ciertos daños habituales pueden no compensar su declaración porque el coste corre casi íntegramente de tu bolsillo. Por eso, es importante valorar este punto pensando en el uso real que harás del seguro.

El seguro no solo establece derechos, también impone obligaciones. Es importante declarar correctamente las características de la vivienda, su uso y comunicar cualquier cambio relevante que se produzca con el tiempo.

Situaciones como alquilar la vivienda, dejarla deshabitada durante largos periodos o realizar reformas importantes deberían notificarse a la aseguradora. No hacerlo puede generar problemas si más adelante necesitas recurrir a la póliza.

Además, cuando ocurre un siniestro, se espera que actúes con sentido común: evitar que el daño vaya a más y facilitar toda la información necesaria durante la tramitación.

La letra pequeña también detalla qué hacer cuando ocurre un siniestro y en qué plazos. Normalmente, la comunicación del daño debe realizarse en pocos días desde que se tiene conocimiento del mismo.

También se establecen plazos para aportar documentación, presupuestos o permitir la visita del perito. No cumplir estos tiempos puede complicar la reclamación, incluso cuando el daño está cubierto.

Conocer de antemano este procedimiento ayuda a actuar con tranquilidad y evita errores que pueden jugar en contra del asegurado.

En definitiva, leer la letra pequeña de un seguro de hogar es una forma sencilla de protegerte mejor. Entender bien la póliza, saber qué cubre y qué no, y conocer tus obligaciones hace que el seguro funcione como esperas cuando realmente lo necesitas.

Euroinnova lanza un curso de perito judicial inmobiliario con certificación oficial

En un contexto donde los conflictos legales relacionados con inmuebles no paran de crecer, ya sea por herencias, separaciones, impagos o valoraciones contradictorias, contar con expertos imparciales se ha vuelto esencial. Justamente por eso, Euroinnova ha lanzado el Curso de perito judicial inmobiliario certificado con la Universidad de Nebrija una formación especializada de primer nivel. No solo cubre la parte técnica, sino que viene avalada por una de las universidades de mayor prestigio.

La pregunta no es menor. El perito judicial inmobiliario se encarga de valorar un bien inmueble en medio de un litigio. Su tarea consiste en elaborar informes objetivos, técnicos y bien fundamentados que puedan ser usados como prueba en un procedimiento legal. Estos informes pueden solicitarlos tanto jueces como abogados o incluso particulares.

No se trata de hacer simples tasaciones para vender una casa. Es mucho más complejo: hay que manejar normativas urbanísticas, saber cómo presentar una valoración ante un tribunal, entender los procedimientos legales... en fin, se necesita una preparación específica.

Arquitectos, aparejadores, ingenieros civiles, abogados especializados en derecho inmobiliario, gestores patrimoniales… pueden estar interesados en este curso. Y también personas que, sin una formación previa en derecho o arquitectura, tengan interés en conocer este ámbito y estén dispuestas a formarse desde cero.

Lo mejor es que no se requieren conocimientos previos obligatorios. El curso está pensado para ir desde los conceptos básicos hasta un nivel avanzado, de forma progresiva. Y como es 100 % online, cada persona puede marcar su ritmo, lo que es ideal para quienes trabajan o tienen horarios complicados.

El curso tiene una duración estimada de 425 horas, aunque también depende de la disponibilidad del alumno. No hay límite rígido de tiempo. Al completarlo, se obtiene una doble titulación:

1. Un título expedido por Euroinnova International Online Education.

2. Y otro, con validez universitaria, emitido por la Universidad de Nebrija, que suma 5 créditos ECTS. Esto último es clave para oposiciones o para quienes buscan una acreditación reconocida en toda Europa.

Sin entrar en una enumeración extensa, se puede decir que el contenido abarca desde la introducción al peritaje y las obligaciones del perito, hasta la elaboración de informes periciales, los procedimientos judiciales en los que interviene este profesional y, por supuesto, técnicas de valoración y tasación de inmuebles.

También se tocan aspectos como el urbanismo, la ley del suelo, y cómo actuar ante un tribunal. No es solo teoría: hay ejemplos, casos prácticos y guías sobre cómo inscribirse oficialmente como perito en los juzgados, lo cual es un paso obligatorio para ejercer.

Una vez finalizada la formación, el abanico de salidas laborales se amplía bastante. El alumno que ha aprobado el curso puede actuar como perito en procesos judiciales, pero también como asesor en tasaciones extrajudiciales, valoraciones patrimoniales, mediaciones o auditorías inmobiliarias. También es común la posibilidad de trabajar por cuenta propia o colaborar con despachos legales, aseguradoras, entidades bancarias o inmobiliarias.

En definitiva, es un perfil que permite ejercer de forma autónoma y con buena proyección, sobre todo en un mercado donde cada metro cuadrado tiene implicaciones legales, fiscales y económicas.

Enumeramos las principales ventajas del curso que justifican su realización y valor:

- La flexibilidad. El curso está diseñado para hacerse a distancia, con acceso a un campus virtual desde el que se puede estudiar a cualquier hora.

- El contenido está actualizado y orientado a la práctica.

- Cuenta con el respaldo de una universidad como Nebrija, lo que añade peso real a la certificación.

- Y, al finalizar, Euroinnova facilita a los alumnos una guía para que puedan inscribirse en las listas de peritos judiciales de su comunidad autónoma. Es decir, no te quedas solo con el título, sino con un camino claro para ejercer profesionalmente.

Uno de los puntos más cómodos del curso es que no tiene convocatorias fijas. El alumno puede matricularse en cualquier momento y empezar casi de inmediato. El proceso de inscripción se hace on line, sin complicaciones. Además, suelen tener descuentos activos y facilidades de pago, lo que suelen agradecer bastante los estudiantes.

En suma, el curso de perito judicial inmobiliario ofrecido por Euroinnova, en colaboración con la Universidad de Nebrija, responde a una demanda real y en crecimiento. Se trata de una opción atractiva para quienes buscan un perfil técnico con salida profesional directa, dentro de un campo donde la imparcialidad, la precisión y el conocimiento legal tienen un valor muy concreto.

En un sector como el inmobiliario, que nunca deja de generar disputas y valoraciones complejas, contar con profesionales formados para ser peritos judiciales ya no es una rareza ni un lujo, se trata de una necesidad y un puesto con gran demanda.

Mejor manera de pedir una hipoteca para un piso que es una inversión: un piso para alquiler vacacional

Invertir en un piso para alquiler vacacional puede ser una muy buena estrategia para generar ingresos pasivos (esos ingresos que todos deseamos y que se generan sin un trabajo y esfuerzo constante), pero para lograrlo con éxito es fundamental elegir bien la hipoteca.

No todas las hipotecas son iguales, y al tratarse de una inversión, hay ciertos factores clave que debes considerar antes de firmar el préstamo.

Veamos de manera clara y sencilla los pasos que debes seguir para pedir la mejor hipoteca para tu piso destinado al alquiler vacacional.

Cuando solicitas una hipoteca para comprar tu vivienda habitual, los bancos suelen ofrecer condiciones más flexibles porque el objetivo es que tengas un hogar estable. Sin embargo, si el préstamo es para una inversión inmobiliaria, como un piso para alquiler vacacional, las condiciones pueden ser diferentes:

Intereses más altos: Los bancos consideran que hay un mayor riesgo en una hipoteca destinada a una propiedad de alquiler.

Mayor exigencia de aportación inicial: Es posible que necesites aportar entre un 20% y un 30% del valor del inmueble.

Condiciones más estrictas: Algunas entidades financieras podrían pedir pruebas de ingresos adicionales o un plan de negocio para asegurarse de que podrás afrontar los pagos.

De todas maneras, esto puede que no sea así, y quizás encuentres condiciones más favorables de aquellas que puedes llegar a pensar en un primer momento. Para conseguirlas es importante tener en cuenta algunas sugerencias que te vamos a explicar.

Antes de decidirte por una entidad bancaria, es importante comparar varias ofertas. No todas las hipotecas para inversión tienen las mismas condiciones, y elegir la más conveniente puede ahorrarte miles de euros en intereses y comisiones.

No solo existen las oficinas físicas, recuerda que todas las entidades financieras y bancos tienen sus plataformas online donde pueden encontrar mucha información respecto a sus ofertas hipotecarias.

Tienes tres opciones principales:

Hipoteca fija: La cuota mensual no cambia, lo que da mayor estabilidad financiera.

Hipoteca variable: Se ajusta según la evolución de los tipos de interés, lo que puede ser una ventaja si los tipos están bajos, pero también un riesgo si suben.

Hipoteca mixta: Es la hipoteca más ofertada en la actualidad, compagina la ventajas de la hipoteca fija y variable, aunque también tiene sus posibles inconvenientes; la hipoteca variable tiene el riesgo de que el índice hipotecario suba y así también tu cuota mensual, y la hipoteca fija tiene la desventaja de que no te puedas beneficiar de un Euríbor bajo.

Antes de comprometerte con una hipoteca, es clave asegurarte de que el piso generará ingresos suficientes. Para ello, herramientas como Lodgify pueden ayudarte a gestionar mejor tu propiedad gracias a su software alquiler vacacional, optimizando la ocupación y los precios.

Si tienes pensado alquilar el piso a turistas, un channel manager como el de Lodgify puede facilitarte la gestión de reservas en varias plataformas simultáneamente, evitando sobreventas y mejorando la rentabilidad del alquiler.

Antes de tomar una decisión, es recomendable utilizar herramientas de cálculo para evaluar diferentes escenarios. En esta página puedes encontrar calculadoras de hipoteca que te permitirán:

- Simular tu hipoteca y ajustar las cuotas según tu situación económica.

- Calcular revisiones si eliges una hipoteca a interés variable.

- Estimar el impacto de amortizaciones anticipadas.

Para evitar demoras en la aprobación de la hipoteca, ten preparada la siguiente documentación:

- DNI o NIE.

- Declaración de la renta y últimas nóminas.

- Extractos bancarios recientes.

- Escrituras de otras propiedades, si las tienes.

- Plan de negocio (si el banco lo solicita para evaluar la rentabilidad de la inversión).

Pedir una hipoteca para un piso de alquiler vacacional requiere un análisis detallado de las condiciones del préstamo y de la rentabilidad del inmueble.

Comparar ofertas, elegir la mejor opción entre tipo fijo o variable, y utilizar herramientas de cálculo antes de firmar son pasos que debes tener en cuenta para asegurar una inversión rentable y sostenible en el tiempo.

Con una buena estrategia y las herramientas adecuadas, puedes maximizar los beneficios de tu alquiler vacacional y conseguir el éxito en tu inversión inmobiliaria.

Comenta NEUS de Barcelona

Martes, 10 Marzo 2026 | 11:24:39 AMResponde NEUS de Barcelona

Martes, 10 Marzo 2026 | 11:26:49 AMResponde Paco de Jaen

Martes, 10 Marzo 2026 | 12:32:10 PMResponde Ron de El Vendrell- Tarragona

Martes, 10 Marzo 2026 | 01:17:45 PMComenta Marta de Tarragona

Lunes, 09 Marzo 2026 | 10:06:42 AMResponde anonimo de anonimo

Martes, 10 Marzo 2026 | 10:30:21 AMAquí el el foro no se si habrá algún abogado infiltrado que te pueda ayudar, porque la gran mayoría somos afectados, por lo tanto, cuenta que no te podemos asesorar sobre este tema.

Yo el foro lo uso para estar al día de las noticias sobre el IRPH, las sentencias y experiencias que compartimos por aquí.

Leyendo el foro aprendes muchas cosas, pero ya para ponerte en serio con ello, consulta a algún especialista. Suerte.

Comenta Manuel de Madrid

Jueves, 05 Marzo 2026 | 09:08:47 AMResponde ORENSANO de Rielves

Jueves, 05 Marzo 2026 | 11:58:21 AMResponde nifu de nifa

Jueves, 05 Marzo 2026 | 12:30:22 PMResponde aurora de cedillo del condado

Viernes, 06 Marzo 2026 | 05:48:00 PMComenta Pacoli de Los palacios

Domingo, 01 Marzo 2026 | 09:32:06 PMComenta Ron de El Vendrell- Tarragona

Sábado, 21 Febrero 2026 | 05:52:53 AMResponde anonimo de anonimo

Lunes, 23 Febrero 2026 | 12:19:06 PM